住宅ローンは大抵の場合、20年から30年以上かかります。

30年後の完済までに滞りなく返していけるのか、定年をまたぐけれど毎月の返済は大丈夫なのか、さまざまな心配があるのではないでしょうか?

住宅ローンの返済方法はいろいろありますが、なるべく負担を減らしたいなら繰り上げ返済がおすすめです。

繰り上げ返済とは一体どのような方法なのか、繰り上げ返済をすることによって得られるメリットは何なのか、詳しく解説していきます。

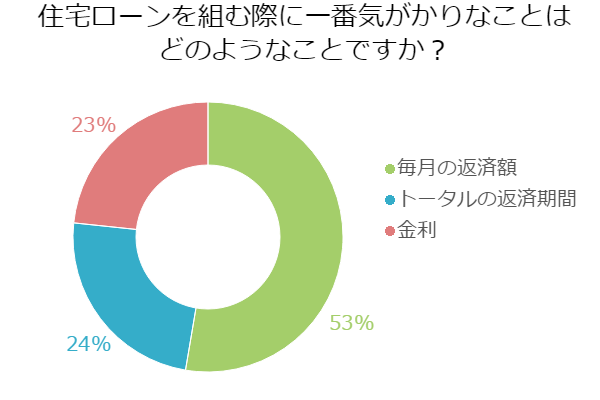

住宅ローンで不安に思うのはどんなこと?

数十年と続く住宅ローン、いろいろと心配になりますが、一番気がかりなことはどのようなことなのでしょうか?

150人に聞いてみました。

【質問】

住宅ローンを組む際に一番気がかりなことはどのようなことですか?

【回答数】

毎月の返済額:79

トータルの返済期間:36

金利:35

調査地域:全国

調査対象:【年齢】20 –

調査期間:2017年03月21日~2017年03月27日

有効回答数:150サンプル

毎月気になる返済額!生活を圧迫しないか心配

アンケートの結果、「毎月の返済額」がトップになりました。

・毎月どの程度家計にのしかかってくるのか気になるので(学生/女性/30代)

毎月の返済額は月の家計にも響いてきますので、やはり一番気になるところのようですね。

2番目に多かったのは「トータルの返済額」、1票差の3位は「金利」という結果でした。

・やはり自身の年齢等を考慮すれば返済期間は気がかりです(男性/50代)

トータルの返済額が気になる人は、定年までに払いきれるのか将来の生活に不安があるようです。

・トータルで考えると金利の低さが返済総額に1番影響があるから(女性/20代)

確かに金利は低いほうがトータル返済額は安くなりますよね。

回答に違いはあっても、「生活が圧迫されるのは困る」というのが共通認識のようです。

毎月の返済額はダイレクトで生活に関わってきますし、トータルの返済額は将来の生活を考えると少なくしておきたいと思いますよね。

金利は毎月の返済額とトータルの返済額の両方に関わってくるため、軽視できない要素と言えます。

繰り上げ返済とは

住宅ローンの返済内訳は、元金と利息です。毎月の返済額はこの元金と利息それぞれに振り分けられています。

仮に、毎月の返済とは別に100万円を返済したとします。100万円はすべて元金に充当されるため、返済残高もその分だけ減ります。

このように、毎月の返済はそのままに別途返済することを、繰り上げ返済といいます。

元金が減ることによってかかる利息の金額も少なくなる、というのが繰り上げ返済のメリットです。

そのため、なるべく早いうちから繰り上げ返済をしておいたほうが、トータルの返済額が少なくなります。

手元資金や貯蓄額に余裕のある人は、ぜひ考えておきたい返済方法ですね。

ところで、繰り上げ返済には2種類の方法がありますので、次の段落でそれぞれ説明していきます。

期間短縮型のメリットとデメリット

期間短縮型とは、毎月の返済額は変えずに返済期間を短くする方法です。

メリットは返済期間が少なくなる分だけ支払う利息が少なくなること、また、次に説明する減災額軽減型よりも利息軽減効果が高いのも特徴です。

例えば、借入金額を3,000万円、借入期間30年、金利3.0%、5年後に300万円の繰り上げ返済をしたとします。

繰り上げ返済をしない場合の総返済額は4,553万3,160円、残存返済期間は25年です。

対して繰り上げ返済した場合は、総返済額4,256万7,064円、残存返済期間は21年1ヶ月となります。

総返済額が約296万円も安くなり、返済期間も約4年少なくなりますので、自己資金に余裕があって定年後にローンを残したくないという人におすすめです。

デメリットは、あまり繰り上げ返済をしすぎると、住宅ローン減税が受けられなくなる可能性が出てきます。

現在期間は借り入れた時から10年間ですので、完済予定日が10年未満を切ってしまうと、年末の住宅ローン減税は受けられませんので注意が必要です。

返済額軽減型のメリットとデメリット

返済額軽減型とは、返済期間はそのままで、毎月の返済額を減らす方法です。

メリットは、毎月の返済額が減りますので、月の負担を減らしたい人におすすめです。

デメリットは、毎月の返済額は減りますが、総返済額の金額は期間短縮型よりも少なくなります。

期間短縮型の例と同じ金額で計算をしてみましょう。

繰り上げ返済しない場合の総返済額は4,553万3,160円、残存返済期間は25年です。繰り上げ返済した場合は、総返済額4,426万5,060円、残存返済期間25年です。

総返済額の差額は約126万円で、確かに利息は減っているものの期間短縮型の296万円と比べると、利息軽減効果は低くなっています。

ちなみに、毎月の返済額は繰り上げ返済しなかった場合は12万6,481円、繰り上げ返済した場合は11万2,254円で、月の負担は1万4,227円軽減されることになります。

こうみていくと期間短縮型のほうが良さそうに思えますが、家庭の経済事情によってメリットは変わりますので、簡単に比べることはできません。

繰り上げ返済の注意点と対処法

繰り上げ返済をするには手数料がかかります。金額は金融期間によって異なりますが、数万円かかることもあります。

インターネットからの申込は手数料無料としている金融機関もありますので、金融機関を選ぶ際の目安にすると良いでしょう。また、自己資金をすべて繰り上げ返済に使うのはリスクが伴います。

繰り上げ返済をすればするほど元金と利息が減るので、余裕があれば自己資金を多くつぎ込みたいと思うかもしれません。

しかし、子どもがまだ小さい家庭や、老後を控えている世帯は注意が必要です。終身雇用制度は実質終わりを告げていますので、いつボーナスカットされたり職を失ったりするかわかりません。

多くのお金を繰り上げ返済したからといって、完済予定が数十年後であれば、毎月返済していかなければなりません。

貯蓄や余剰金がなくなると生活が苦しくなることが予想されるため、繰り上げ返済の金額は家計を考慮して行うようにしましょう。

まとめ

利息を軽減するために繰り上げ返済はおすすめの方法ですが、注意しなければならないポイントもあります。賢く繰り上げ返済をするには、返済方法によって生じるメリットとデメリットを理解することが大切です。

家庭の経済事情によっては、しないほうが良いケースもあります。「繰り上げ返済はお得だからしなくちゃ損!」とただ思うのではなく、将来起こりうるリスクも考えて検証することが重要です。

計画性を持って行えば家計を助ける返済方法ですので、各ご家庭でよく考えてみてくださいね。

関連記事:

◆◆住宅ローンの選び方まとめ!知って得する住宅ローン!

◆◆フリーダムアーキテクツが開催しているデザイン住宅無料セミナーと住宅見学会の開催スケジュールはこちら。

カテゴリー:

新着記事

住宅ローン・お金

新築の固定資産税はいくら? 相場や計算方法、軽減…

一戸建てを新築したり、マンションを購入したりする場合、住宅ローン以外に「固定資産

住宅ローン・お金

新築住宅を建てるときに使える補助金・助成金・減税…

住宅を建てる際に利用できる補助金や助成金、減税制度は多数存在します。 条件に合致

住宅ローン・お金

年末調整で必要!住宅借入金等特別控除申告書の書き…

住宅ローンを契約して家を購入したあと、住宅ローン残高に応じて税制優遇を受けられま

住宅ローン・お金

一軒家の値段の平均は?年収の目安や推移を解説【価…

一軒家の購入を検討するときに、家本体の値段は気になるところです。しかし「具体的に

住宅ローン・お金

土地込み3500万円でも注文住宅は建てられる!予…

マイホームを建てるのであれば、かなりの予算を覚悟している人は多いでしょう。土地か

住宅ローン・お金

注文住宅を建てるなら頭金はいくら必要?相場と目安…

マイホームを建てるなら、希望どおりの家に仕上げられる注文住宅にしたいと考えている

おすすめ記事