将来年金をもらえるのか、働き口はあるのか、老後の不安はつきません。

そのため、住宅を購入するならなるべく早いうちがいいと思う人も多いでしょう。しかし、雇用形態や年収によって、必ずしも住宅購入できるわけではありません。

30代、40代で住宅購入すると、住宅ローンを完済する頃には定年前後になっています。

果たして、ローン完済までのタイムリミットはいつまでなのでしょうか?今回は住宅ローンの返済期間と年齢の関係について説明します。

Contents

住宅ローン返済はいつまでに終わらせたい?

気になる住宅ローンの返済期間……。

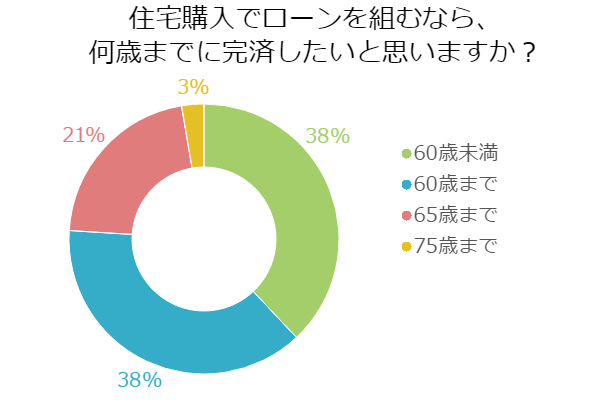

みなさんは、何歳までに完済したいですか?どのような意見が多いのか、アンケート結果を見てみましょう。

【質問】

住宅購入でローンを組むなら、何歳までに完済したいと思いますか?

【回答数】

60歳未満:57

60歳まで:57

65歳まで:32

75歳まで:4

調査地域:全国

調査対象:【年齢】20 –

調査期間:2017年03月21日~2017年03月27日

有効回答数:150サンプル

ラインは60歳!老後はゆっくり楽しみたい

「60歳未満」と「60歳まで」が同率1位となりました。

・健康面が不安である。定年後は趣味で楽しみたい。(無職/男性/40代)

「60歳未満」を選んだ人は、体が丈夫な内に完済して老後を楽しみたいと思う傾向にあるようです。

・できることなら、ギリギリ仕事があるような年齢まででなんとかしたい。(会社員/女性/40代)

「60歳まで」と答えた人は、働ける年齢のタイムリミットとして60歳までを想定しているようです。

それでは、3位の65歳までの意見を見てみましょう。

・年金生活になるまでにはおわらせたいです。(パート・アルバイト/女性/50代)

「65歳まで」を選んだ人は、年金をもらえる年齢を目安に考えているようですね。

・住宅ローンを組むならできるだけ可能な限り長く借りる様にしたいので75歳までに完済する期間のローンを組みたい。(契約・派遣社員/男性/60代)

「75歳まで」の人は少数派ながら、意見にバラツキがありました。

ほかには、ローンを組んだ年齢が遅かったため、という意見も。

どの回答も、老後に差し掛かる時の健康面や仕事のことを考えているようでした。

元気な内に返したいという意見も多く、健康不安のある老後にローンを返済し続けることへの心配が見えます。

60歳以降に訪れる収入の落差

企業で働く従業員は厚生年金に加入していますが、年金を受け取れるのは、昭和36年4月2日以降生まれの男性で65歳からです。また、改正高年齢者雇用安定法により、60歳で定年を迎えた従業員に対し、多くの企業は継続雇用をしています。

国税庁長官官房企画課の「平成27年分民間給与実態統計調査」によれば、50歳~54歳の男性従業員の平均年収は670万円と一番高く、55歳~59歳でも652万円を維持しています。ところが60歳~64歳になると479万円に落ち、65歳~69歳になると378万円まで下落します。これは、60歳の再雇用で一気に給与が引き下げられていることを意味します。

なかには60歳になってから年収が300万円台にまで落ちたという例も。

住宅ローンを考える際は、60歳以降の収入減を想定しておく必要があると言えそうです。

ローンを利用できる期間は何年?

住宅ローンは金額が大きいため、利用できる期間と年齢の上限が決まっています。

金融機関によって差はありますが、だいたい最長期間は35年、制限年齢は75歳~80歳です。

住宅ローンの利用期間は、「最長期間年数」と「制限年齢-現在の年齢」で比較したときにより期間が短いほうになります。

例えば現在35歳で、住宅ローンの制限年齢が75歳の場合、75-35=40年となります。ローンの利用再長期間は35年ですから、この人が利用できる期間は35年となります。

これがもし現在45歳の人であればどうでしょう?75-45=30ですから、この人が利用できる期間は30年になるわけです。

長期間で返済していくと毎月の返済額は低くなりますが、その分だけ利息は増えますので返済総額も増えます。

逆に短期間で返済していくと毎月の返済額は高くなりますが、返済総額は減ります。

年収がガクンと下がる60歳以降のことを考えると、毎月の返済額が高くなるのはリスクがあります。

逆に低い返済額だとしても長期間続くことに不安を覚えるケースもあるでしょう。

返済期間が長いと返済金額はどう変わる?

返済期間が長くなると、返済額はどう変わるのでしょうか?

3,500万円の住宅ローンを金利2.5%、元利均等返済、ボーナス払いなしで借りた場合、利用期間による返済額の違いを見ていきましょう。

・利用期間35年→毎月返済額12.6万円、総返済額5,256万円

・利用期間30年→毎月返済額13.9万円、総返済額4,979万円

・利用期間25年→毎月返済額15.8万円、総返済額4,711万円

・利用期間20年→毎月返済額18.6万円、総返済額4,452万円

毎月返済額が一番高いのは利用期間20年で18.6万円、一番安いのは35年の12.6万円です。その差額は6万円で、利用期間の違いでかなり違いが出ていますね。

対して総返済額が一番高いのは利用期間35年で総返済額5,256万円、一番安いのは20年の4,452万円となりました。

その差額は804万円で、こちらも差が顕著に開いています。利用期間が短いほうが総返済額は少なくて済みますが、その分だけ毎月の返済額は高くなります。

果たして年収が下がる60歳以降に、この返済額を返していけるのか、住宅ローンを組むときに冷静に判断したいですね。

返済期間の長さによるメリットとデメリット

それでは、返済期間の長さによるメリットとデメリットを改めて見てみましょう。

返済期間が短いメリットは、返済期間が短ければそれだけ総返済額は少なくなることです。

また、金融機関もそれだけ早くお金を回収できますので、保証会社の保証料も安くなります。デメリットは、総返済額が少なくなる代わりに、毎月の返済額は多くなります。

また、返済期間を伸ばすことはできません。

一方、返済期間が長いメリットは、毎月の返済額が少なくなり、お金を生活費に回す余裕が出てくることです。

また、将来資金に余裕が出てきたら、返済期間を短くすることができます。

デメリットは、利息が増える分だけ総返済額が多くなること。また、期間が長いことで保証会社の保証料が高くなります。

返済期間のそれぞれのメリット・デメリットはその人の年収やライフスタイルによって代わってくるため、自分にとって何がベストかは、よく考える必要があります。

ただし、返済期間は短くできても長くはできないため、最初は長い期間で契約しておいて、あとから短くするのが生活を圧迫しない秘訣です。

まとめ

住宅ローンの返済期間は、返済額にかなりの影響を与えています。

そして、毎月の返済額はダイレクトに生活に影響を与えますので、住宅ローンで返済期間を決めるときは、家族のことをよく考えて行う必要があります。トータルで見れば支払う金額は少ないほうがいいかもしれません。

しかし、少し利息を多く払ってでも、毎日の生活に余裕を持たせたいという家庭もあるでしょう。

短絡的な金額ではなく長い目で見たときに、どの返済期間なら有意義な生活をしていけるか、よく吟味してくださいね。

関連記事:

◆◆住宅ローンの選び方まとめ!知って得する住宅ローン!

◆◆フリーダムアーキテクツが開催しているデザイン住宅無料セミナーと住宅見学会の開催スケジュールはこちら。

カテゴリー:

新着記事

住宅ローン・お金

新築の固定資産税はいくら? 相場や計算方法、軽減…

一戸建てを新築したり、マンションを購入したりする場合、住宅ローン以外に「固定資産

住宅ローン・お金

新築住宅を建てるときに使える補助金・助成金・減税…

住宅を建てる際に利用できる補助金や助成金、減税制度は多数存在します。 条件に合致

住宅ローン・お金

年末調整で必要!住宅借入金等特別控除申告書の書き…

住宅ローンを契約して家を購入したあと、住宅ローン残高に応じて税制優遇を受けられま

住宅ローン・お金

一軒家の値段の平均は?年収の目安や推移を解説【価…

一軒家の購入を検討するときに、家本体の値段は気になるところです。しかし「具体的に

住宅ローン・お金

土地込み3500万円でも注文住宅は建てられる!予…

マイホームを建てるのであれば、かなりの予算を覚悟している人は多いでしょう。土地か

住宅ローン・お金

注文住宅を建てるなら頭金はいくら必要?相場と目安…

マイホームを建てるなら、希望どおりの家に仕上げられる注文住宅にしたいと考えている

おすすめ記事